Podpisałeś umowę z agencją nieruchomości, ale teraz czujesz, że była to pochopna decyzja? A może agencja nie wywiązuje się ze swoich obowiązków? Spokojnie – rozwiązanie umowy jest możliwe, choć wymaga odrobiny wiedzy i ostrożności. Wyjaśniamy, jak rozwiązać umowę pośrednictwa z biurem nieruchomości i na co szczególnie uważać.

Czym jest umowa pośrednictwa w obrocie nieruchomościami?

Umowa pośrednictwa to dokument, który reguluje współpracę między Tobą a agentem nieruchomości. Może mieć charakter:

- otwarty (współpracujesz z wieloma pośrednikami),

- na wyłączność (tylko jedna agencja ma prawo sprzedać lub wynająć Twoją nieruchomość).

Może ona być zawarta na czas określony lub nieokreślony.

W umowie znajdziesz warunki współpracy, wynagrodzenie pośrednika oraz niekiedy zasady jej rozwiązania. Wiele osób nie czyta dokładnie zapisów przed podpisaniem dokumentu, a to właśnie tam często kryją się pułapki.

Umowa pośrednictwa (na wyłączność i nie tylko) a przepisy

Polskie przepisy nie regulują bezpośrednio zasad zawierania umów pośrednictwa z biurem nieruchomości. W związku z tym do tego rodzaju umów stosuje się przepisy, które Kodeks cywilny przewiduje dla umowy agencyjnej.

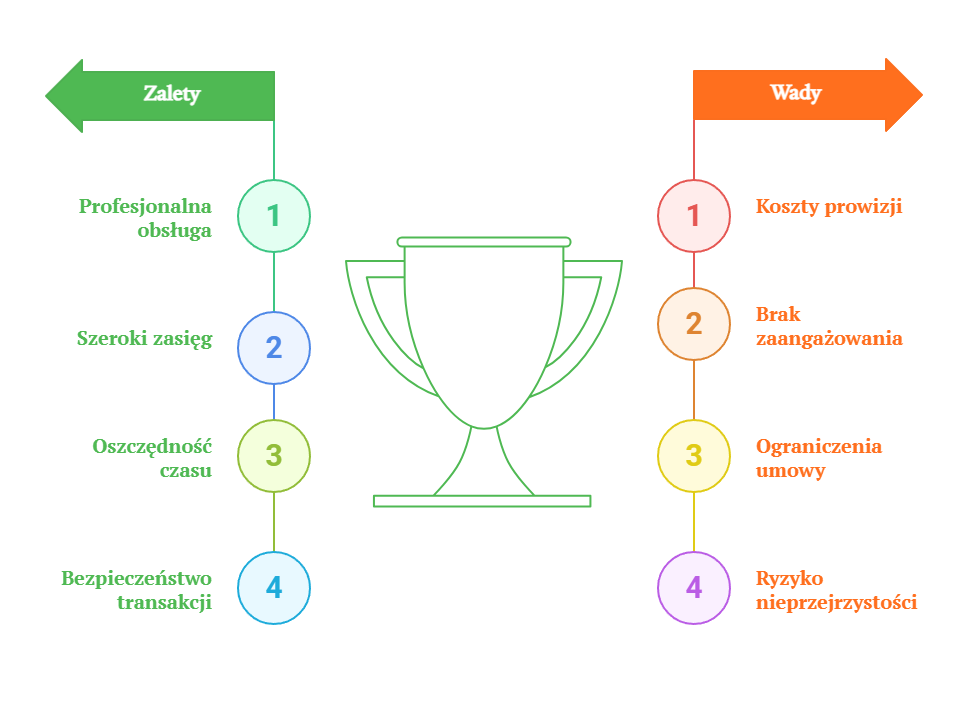

Umowa pośrednictwa z pośrednikiem nieruchomości: plusy i minusy

Współpraca z profesjonalnym biurem ma swoje zalety – ekspercka wycena, promocja oferty, negocjacje z kupującymi. Co jednak, jeśli rzeczywistość odbiega od obietnic?

Plusy współpracy z agencją nieruchomości

Podpisując umowę z profesjonalną agencją nieruchomości, możesz – przynajmniej w teorii – liczyć na wiele korzyści.

- Profesjonalna obsługa i doradztwo

Doświadczony pośrednik wie, jak przygotować Twoją nieruchomość do sprzedaży lub wynajmu. Potrafi ustalić odpowiednią cenę, a także doradzi, jakie dokumenty są potrzebne. - Szeroki zasięg oferty

Agencje dysponują bazą klientów oraz narzędziami do skutecznego promowania nieruchomości, np. poprzez portale ogłoszeniowe czy social media. - Oszczędność czasu

To pośrednik zajmuje się prezentacją nieruchomości, odbieraniem telefonów, organizowaniem spotkań oraz wstępną weryfikacją klientów. - Bezpieczeństwo transakcji

Profesjonalne biura dbają o to, aby sprzedaż lub wynajem przebiegały zgodnie z prawem, przygotowują stosowne umowy i nadzorują cały proces.

Minusy współpracy z agencją nieruchomości

Niestety, zawarcie umowy z pośrednikiem może wiązać się także z pewnymi niedogodnościami.

- Koszty prowizji

Za pośrednictwo pobierana jest prowizja, zwykle w wysokości kilku procent wartości nieruchomości, co przy wysokich kwotach może być znaczącym wydatkiem. - Brak zaangażowania ze strony pośrednika

Czasami pośrednicy podpisują wiele umów i nie przykładają się dostatecznie do promocji każdej nieruchomości, co wydłuża czas sprzedaży lub wynajmu. - Ograniczenia wynikające z umowy na wyłączność

Podpisanie umowy na wyłączność oznacza, że nawet jeśli sam znajdziesz kupca lub najemcę, i tak będziesz musiał zapłacić agencji prowizję. - Ryzyko nieprzejrzystych zapisów w umowie

Niektóre biura wprowadzają skomplikowane klauzule, które w praktyce bardzo utrudniają zakończenie współpracy lub narzucają wysokie kary.

Przykłady z życia:

Historia Marka

Historia Anny

Zerwanie umowy z agencją nieruchomości – co musisz wiedzieć?

W niektórych umowach pośrednictwa znajdziesz wszystkie niezbędne informacje związane z ich ewentualnym rozwiązaniem, w tym:

- okres obowiązywania umowy,

- warunki rozwiązania,

- ewentualne kary umowne,

- sposób wypowiedzenia (pisemnie, mailowo, z zachowaniem terminu wypowiedzenia).

Wtedy sytuacja jest dość prosta. Powinieneś postępować według zapisów dokumentu – o ile oczywiście są one zgodne z polskimi przepisami.

Bardzo często zdarza się jednak, że w umowie z agencją nie spisano szczegółowych zasad jej rozwiązania. W takiej sytuacji stosuje się przepisy ustawy Kodeks Cywilny. Kluczowe znaczenie ma okres, na jaki umowa została zawarta: określony bądź nieokreślony.

Jak zerwać umowę pośrednictwa z biurem nieruchomości – umowa na czas nieokreślony

Jeśli Twoja umowa jest zawarta na czas nieokreślony, masz prawo ją zakończyć. Wystarczy, że złożysz wypowiedzenie z odpowiednim wyprzedzeniem:

- jednomiesięcznym – w pierwszym roku współpracy,

- dwumiesięcznym – w drugim roku,

- z trzymiesięcznym – w trzecim i kolejnych latach.

W praktyce oznacza to, że przy umowach dotyczących pośrednictwa nieruchomości, okres wypowiedzenia wynosi zwykle 1 miesiąc. Pamiętaj, że wypowiedzenie zawsze liczy się na koniec miesiąca.

Przykład: Jeśli wypowiesz umowę 18 maja 2025 r. (po pół roku współpracy), to formalnie zakończy się ona dopiero 30 czerwca 2025 r.

Jak zakończyć umowę pośrednictwa z biurem nieruchomości – umowa na czas określony

W przypadku umowy zawartej na czas określony sprawa jest trochę bardziej skomplikowana. Takiego dokumentu nie można wypowiedzieć w dowolnym momencie, bez zachowania terminów wypowiedzenia, chyba że:

- obie strony zgadzają się na to rozwiązanie i umowa zostaje rozwiązana za porozumieniem stron,

- druga strona rażąco nie wywiązuje się ze swoich obowiązków (np. agent nie promuje Twojej nieruchomości, nie kontaktuje się z potencjalnymi klientami),

- pojawiły się nadzwyczajne okoliczności, które uniemożliwiają dalszą współpracę.

Zanim jednak zerwiesz umowę, powinieneś najpierw wezwać biuro do poprawy działań i dać mu szansę na naprawienie sytuacji. W niektórych przypadkach umowa sama wskazuje szczególne sytuacje, w których możesz ją zakończyć – dlatego zawsze warto dokładnie sprawdzić, co podpisujesz.

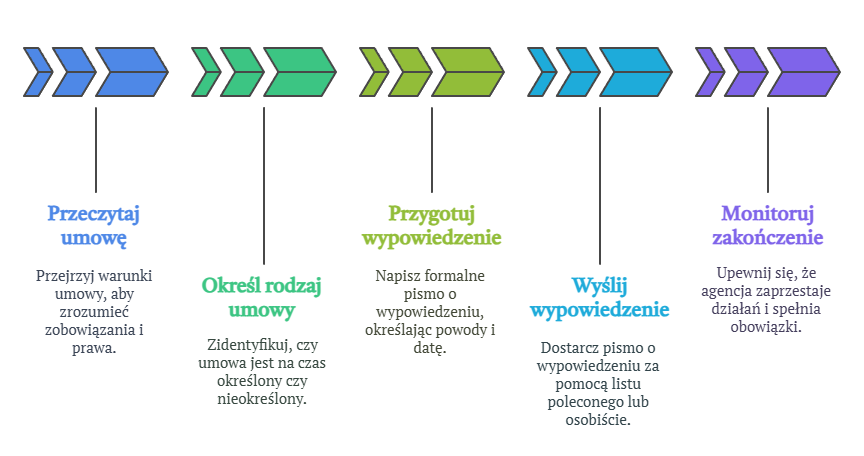

Jak rozwiązać umowę pośrednictwa z agencją nieruchomości krok po kroku

Chcesz zerwać umowę z agencją nieruchomości? Zanim podejmiesz konkretne kroki, sprawdź, jak zrobić to zgodnie z prawem i bez niepotrzebnych problemów.

Krok 1: Przeczytaj dokładnie umowę

Zacznij od dokładnego zapoznania się z dokumentem. Sprawdź:

- na jaki czas została zawarta umowa (określony czy nieokreślony),

- jakie są zasady jej rozwiązania,

- czy umowa przewiduje kary umowne,

- w jaki sposób musisz złożyć wypowiedzenie (np. pisemnie, mailowo).

Krok 2: Określ rodzaj umowy

Od rodzaju umowy zależy sposób jej rozwiązania:

- Umowa na czas nieokreślony – możesz ją wypowiedzieć z zachowaniem odpowiedniego terminu (miesiąc, dwa lub trzy, w zależności od długości współpracy).

- Umowa na czas określony – możesz ją wypowiedzieć tylko w przypadku rażącego niewywiązywania się agencji z obowiązków lub w sytuacjach nadzwyczajnych.

Krok 3: Przygotuj wypowiedzenie umowy pośrednictwa

Jeśli masz prawo zakończyć współpracę:

- przygotuj oświadczenie o wypowiedzeniu (najlepiej na piśmie),

- wskaż podstawę zakończenia współpracy (szczególnie jeśli rozwiązujesz umowę zawartą na czas określony z powodu naruszeń),

- podaj datę, od której rozwiązanie umowy ma obowiązywać.

Krok 4: Wyślij wypowiedzenie

Dokument najlepiej:

- wysłać listem poleconym za potwierdzeniem odbioru,

- przekazać osobiście do biura agencji i poprosić o podpisanie kopii jako potwierdzenia odbioru,

- w wyjątkowych przypadkach (jeśli umowa to dopuszcza) wysłać e-mailem.

Zachowaj dowód doręczenia – może być potrzebny w razie sporu.

Krok 5: Monitoruj zakończenie współpracy

Po złożeniu wypowiedzenia:

- monitoruj, czy biuro zaprzestaje działań w Twoim imieniu (np. wycofuje ogłoszenia),

- upewnij się, że nie zostaniesz obciążony dodatkowymi kosztami,

- jeśli w umowie były zapisane dodatkowe obowiązki na koniec współpracy (np. zwrot kluczy, przekazanie dokumentów), wykonaj je na czas.

Wzór wypowiedzenia umowy pośrednictwa

Co zamiast współpracy z biurem nieruchomości?

Jeśli nie chcesz więcej ryzykować problemów z agencjami, rozważ inne rozwiązanie — sprzedaż nieruchomości do skupu lub samodzielną sprzedaż nieruchomości.

Dlaczego warto rozważyć skup nieruchomości?

Współpraca ze skupem nieruchomości to idealna opcja, jeśli zależy Ci na czasie i chcesz uniknąć niepewności związanej z tradycyjną sprzedażą.

Pamiętaj, aby wybrać sprawdzony skup, któremu można zaufać, taki jak Awentin. Zgłoś się do nas – zadzwoń lub wypełnij formularz – a w ciągu 24 godzin przygotujemy dla Ciebie bezpłatną i niezobowiązującą wycenę. Na tej podstawie zdecydujesz, czy chcesz sprzedać nam swój lokal. Wcześniej nie musisz podpisywać żadnej umowy, a wybór zależy tylko od Ciebie!

Cezary Nocula, założyciel Awentin Inwestycje

Cezary Nocula, założyciel Awentin Inwestycje